- Как работает хедж-фонд.

- История возникновения хедж-фондов.

- Структура хедж-фонда.

- Типы хедж-фондов.

- Сколько прибыли получают хедж-фонды.

- Регулирование деятельности хедж-фондов.

- Хедж-фонды в России.

- Чем хедж-фонды отличаются от ПИФов?

- Преимущества и недостатки.

- Как вложить деньги в хедж-фонд.

- Заключение.

Инвестиционные фонды — это простой и прибыльный способ капиталовложений, который требует минимальных трудозатрат, но при этом отличается высоким уровнем доходности и гарантией сохранности вложенных средств.

В коллективном владении активами для частного инвестора действительно много плюсов: эффективное управление денежными ресурсами, профессиональные управляющие, диверсификация вложений, сниженные финансовые риски, прозрачная отчетность о движении средств, сниженные затраты на проведение любых денежных операций на рынке ценных бумаг и тд.

Одним словом, инвестировать в фонды для сохранения и умножения своих денег — хорошая идея.

Важно учитывать, что инвестиционный фонд относится к средне- и долгосрочным инструментам заработка на инвестициях, то есть не подразумевает быструю, мгновенную прибыль. Существенный доход от вложений в фонды стоит ожидать не ранее, чем через 1-2 года.

Выделяют 6 основных видов инвестиционных фондов: паевые, взаимные, хеджевые, торгуемые на бирже, чековые и венчурные.

Каждый из них имеет свои особенности, принципы работы, стратегии и предоставляет вкладчикам различные инвестиционные возможности.

Главный герой нашего сегодняшнего обзора — широко известный в узких кругах хеджевый фонд или hedge fund.

Хеджфонды — это история про большие суммы и про ставки по-крупному.

Что за диковинный зверь обитает на инвестиционном рынке? По каким принципам он живет и кто может его приручить?

Рассказываем подробно об инвестиционных возможностях хеджевых фондов.

Как работает хедж-фонд

Хеджевый фонд — это частный, не ограниченный нормативным регулированием инвестиционный фонд для ограниченного круга лиц, активами которого управляет профессиональный управляющий.

Одна из главных задач хедж-фондов — нейтрализовать рыночные риски. Как этого можно добиться? Уравновешиванием каждой позиции. Для хеджевого фонда не важно, куда движется рынок: падение цены одной бумаги/сектора будет уравновешено ростом стоимости другой бумаги/сектора.

Изначально хедж-фонды создавались в оффшорах, то есть вне зоны юрисдикции развитых стран. Чтобы хоть как-то урегулировать их деятельность, ведущие США и Великобритания официально допустили хедж-фонды на организованные рынки ценных бумаг, но на особых условиях: им запрещено продавать свои паи и акции непрофессиональным инвесторам.

Поэтому возможности инвестирования в хедж-фонды — ограничены, требования к потенциальному инвестору и размеру стартового капитала — очень жесткие.

В США, например, вкладывать деньги в хеджевые фонды могут только квалифицированные институциональные инвесторы, управляющие капиталом свыше 100 млн долларов. Несмотря на эти ограничения, хеджевые фонды очень популярны среди американских жителей, поскольку при грамотно выбранной стратегии позволяют получать прибыль и на бычьем, и на медвежьем рынке.

Для них также доступна маржинальная торговля, то есть использование заемных средств для покупки и продажи активов на значительно большую цену, чем стоимость собственных чистых активов фонда.

Таким образом, принцип работы хедж-фонда прост и логичен: они работают на всех рынках, и в основе стратегии их деятельности лежат инвестиции во все ценные бумаги и их производные. Активы фонда формируются из всего спектра доступных финансовых и биржевых инструментов, в том числе иностранных.

И это является огромным преимуществом для инвестора: благодаря использованию различных производных инструментов, фонды могут зарабатывать даже на падающих котировках и приносить доход при любой ситуации на рынке.

История возникновения хедж-фондов

Считается, что хеджевые фонды как инвестиционный инструмент впервые появились в США. Изобретателем хедж-фондов называют Альфреда Уинслоу Джонса: его компания открыла в 1949 году фонд, где впервые стали использовать хеджирование.

Стратегия Альфреда была незамысловатой: он приобретал ценные бумаги, которые считал перспективными и недооцененными, и в ожидании роста их котировок продавал переоцененные, которые, по его мнению, должны будут подешеветь. Таким образом, ему удавалось диверсифицировать риски и добиваться хорошей прибыли.

Недооцененные акции – когда у акций компании есть существенный потенциал роста. Переоцененные акции – когда стоимость акций взлетела очень высоко, и все данные свидетельствуют о том, что их стоимость вскоре сильно упадет.

Но существуют и другие теории возникновения хеджевых фондов. По мнению Уоррена Баффета, впервые принцип работы хеджфонда применил его учитель Бенджамин Грэхем еще в двадцатых годах прошлого века, но использовал другое название. Но на тот момент инвестиционный рынок был еще не готов к принятию такой схемы, да и Великая Депрессия не содействовала развитию индустрии.

Существует даже версия, что первым хеджирование использовал еще Аристотель, живший более 300 лет до нашей эры!

Кто придумал хеджфонды, на самом деле, не столь важно. Их настоящий расцвет начался в 80-х годах XX века в США, когда стали появляться и другие инвестиционные возможности и весь мир в один голос заговорил о “фантастических перспективах американской экономики”.

Сейчас хедж-фонды занимают значимое место в инвестиционном бизнесе, имея амплуа “масонского”, закрытого общества для состоятельных инвесторов.

Структура хедж-фонда

Появление нового хеджфонда инициирует управляющая компания, которая начинает привлекать инвесторов и налаживать партнерские отношения с банками и организациями, предоставляющими брокерские услуги. Все операции по покупке и продаже ценных активов осуществляют профессиональные управляющие.

При этом управляющий хеджевого фонда получает не только плату в виде фиксированного процента, как в других типах инвестиционных фондов, но и солидный процент в случае, если деятельность фонда принесла прибыль. Это так называемый бонус за результат, который мотивирует управляющих показывать максимальный результат.

Когда удается заинтересовать нужное число инвесторов с нужным общим капиталом, можно говорить о начале работы фонда.

Инвесторы отдают свои капиталы в управление фонду и спустя какое-то время получают прибыль.

Все инвестиционные ресурсы инвесторов (деньги, золото, ценные бумаги) хранит банк-гарант. Требования к банку достаточно серьезные: это должна быть крупная финансово-кредитная организация с высоким уровнем надежности и отличной репутацией. Случается, что заключением всех сделок занимается сам банк, а не первичный брокер.

За деятельностью хедж-фонда следит администратор (аудитор). Независимо от управляющей компании, аудитор оценивает стоимость активов фонда, что снижает всевозможные финансовые риски для вкладчиков. Он также занимается бухгалтерскими вопросами и подготовкой отчетности, в том числе той, которая регулярно предоставляется инвесторам.

Таким образом, распоряжение об операции дает управляющая компания, а всю техническую часть процесса выполняет первичный брокер. Его функции разнообразны: от непосредственного проведения сделок на бирже до депозитарной деятельности и кредитования.

Как мы знаем, хедж-фонд может работать на любых площадках и в любых странах, поэтому первичный брокер должен иметь полномочия осуществлять операции везде, где это может понадобиться. Как правило, брокерами выступают крупные международные банки, например, Merrill Lynch, Goldman Sachs или Morgan Stanley.

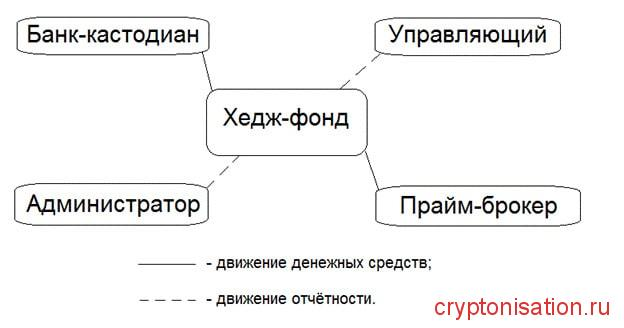

Таким образом, структуру хедж-фонда можно изобразить следующим образом:

Типы хедж-фондов

Вариантов классификации существует несколько, но большинство ориентируется на предложенную Международным валютным фондом.

В рамках этой классификации выделяют три основных вида хедж-фондов: глобальные фонды, макро-фонды и арбитражные фонды.

- Глобальные фонды – это фонды, которые строят свои инвестиционные стратегии, изучая поведение котировок отдельных компаний, но свою деятельность осуществляют на рынках любых стран.

- Макро-фонды – это фонды, работающие на рынке одной определенной страны, например, только в России. Их торговые стратегии строятся на а основании актуальной макроэкономической ситуации в стране.

- Арбитражные или фонды относительной стоимость – самый классический хедж-фонд, оперирующий на национальных рынках и использующий стандартный принцип работы. Он заключается в открытии разнонаправленных позиций на связанные друг с другом финансовые инструменты и извлечение прибыли из небольших ценовых схождений и расхождений.

Сколько прибыли получают хедж-фонды

Хеджевые фонды интересны прежде всего своим соотношением риска и доходности. Крупные и авторитетные фонды позволяют зарабатывать невероятно много при минимальных рисках. Во времени высокой волатильности рынка они способны не просто достойно “выдержать удар”, но и приумножить активы клиентов.

Таким образом, хедж-фонды показывают чрезвычайно высокий результат на волатильном рынке, что объясняет их популярность среди институциональных инвесторов, которым крайне важна стабильная положительная доходность в долгосрочном периоде.

Отличительной особенностью хеджфондов является также принцип распределения дохода. Если в других инвестиционных фондах это происходит путем удержания оговоренной от стоимости пая сумма (как правило, 2-5%), то в хеджевых — удерживается часть полученной прибыли (20-25%).

Сейчас в хедж-фондах сосредоточено более $3,5 трлн — эта цифра сопоставима с ВВП Германии и почти в полтора раза превышает ВВП Великобритании.

Клиенты хеджевых фондов — это крупные институциональные инвесторы: пенсионные и суверенные фонды, страховые компании и прочие крупные финансовые институты. Они популярны и среди частных инвесторов — состоятельных людей, которые имеют возможность инвестировать в хеджфонды через премиальные банки и фэмили-офисы.Попасть, что называется, “с улицы” в популярный хедж-фонд — просто невозможно, и даже через известного инвестиционного представителя — крайне сложно.

Регулирование деятельности хедж-фондов

Хедж-фонды в зависимости от места своей юрисдикции и применимого налогового законодательства бывают оншорные (США, Великобритания) и оффшорные (Кайманские острова, Британские Виргинские острова и другие оффшорные территории). Инвесторам из США запрещено инвестировать в оффшорные фонды, что связано с требованиями налогового законодательства.

Несмотря на это, такие компании могут инвестировать практически во все инструменты, представленные на рынке, как и другие хеджфонды во всем мире. Для создания хеджевого фонда в России достаточно иметь актуальную лицензию профессиональной управляющей компании.

В отличие от ПИФов, деятельность которых подчинена жесткому государственному контролю, хеджевые фонды практически не регулируются государством. Такие фонды действительно имеют меньшую зависимость от закона или вовсе не ограничены никаким нормативным регулированием. С одной стороны, это дает максимальную степень свободы управляющим, которая при успешной торговой стратегии выливается в большую прибыль. Обратная сторона медали — отсутствие государственного регулирования чревато дополнительными рисками для вкладчиков.

Важно отметить, что институт хедж-фондов в РФ только начинает развиваться. На данный момент функционирует менее трех десятков подобных компаний, и судить о результатах их деятельности пока сложно. Поэтому все данные для проведения анализа об эффективности работы хеджевых фондов берутся из мировой практики.

Хедж-фонды в России

Наибольшее количество хеджевых фондов сосредоточено в Великобритании и США. Всего на эти две страны приходится более 55% всех хедж-фондов мира.

В России хеджевые фонды пока не получили такого массового распространения. Это связано с несовершенством законодательной базы, регулирующей эту сферу деятельности. Отечественным аналогом западных хедж-фондов являются общие фонды банковского управления — ОФБУ. Эти компании также имеют большую свободу в выборе финансовых инструментов и стратегий инвестирования, и отличаются минимальным контролем со стороны государства.

У нас они стали появляться только в 2009 году, причем первое предложение инвестиций в хедж-фонд появилось еще до официального разрешения.

Появление хедж-фондов в России связано с изменениями в законодательстве в 2007 году, когда в законе “О рынке ценных бумаг” появилось понятие квалифицированного инвестора. Таким образом, было установлено, что акции и паи российских хедж-фондов могут быть предназначены исключительно для этой категории инвесторов.

На сегодняшний день в России действует 27 хеджевых инвестиционных фондов, что, конечно, является каплей в море, по сравнению с другими странами. Инвестировать в хедж-фонды в России могут только квалифицированные инвесторы, владеющие ценными бумагу на сумму не менее 3 млн рублей. Они также должны иметь опыт работы на рынке и в течение года совершить не менее десяти сделок на сумму 300 тыс и выше или в течение трех лет пять сделок на сумму от 5 млн рублей.

Хедж-фонды в России разрешено создавать только в форме закрытых или интервальных паевых инвестиционных фондов, а также в качестве акционерного инвестиционного фонда (правда, последних в РФ нет).

Российские хедж-фонды имеют максимальную свободу в выборе финансовых инструментов: им разрешено использовать валюту, акции, облигации, производные ценные бумаги, причем как российских, так и зарубежных.

Чем хедж-фонды отличаются от ПИФов?

Если сравнивать два инвестиционных инструмента – хеджфонды и ПИФы, то можно увидеть, насколько первый “свободнее” второго. Все основные отличия между ними связаны именно с этой практически неограниченной свободой хеджфондов.

Рассмотрим особенности двух популярных разновидностей инвестиционных фондов.

С каким активами работает фонд?

ПИФ → только ценные бумаги и имущественные активы;

Хедж-фонд → все ценные бумаги и их производные, имущественные активы, валюта, драгметаллы и опционы.

Какие требования к минимальному взносу?

ПИФ → от 1000 руб;

Хедж-фонд → от 100 000$ до нескольких миллионов долларов для крупных фондов;

Кто может стать инвестором?

ПИФ → любой желающий;

Хедж-фонд → только квалифицированные институциональные инвесторы;

Какие инвестиционные стратегии применяются?

ПИФ → открывают только длинные позиции;

Хедж-фонды → открывают как длинные, так и короткие позиции;

Как распределяются доходы?

ПИФ → удерживается оговоренная от стоимости пая сумма (2-5%);

Хедж-фонды → удерживается часть полученной прибыли (20-25%);

Как государство регулирует деятельность фонда?

ПИФ → жесткий постоянный контроль;

Хедж-фонд → практически не регулирует;

Какая процедура выхода из фонда?

ПИФ → разрешена продажа паев на вторичном рынке;

Хедж-фонд → продажа только внутри фонда.

Преимущества и недостатки

| Преимущества | Недостатки |

|---|---|

| Возможность работать на всех рынках и инвестировать во все доступные финансовые и биржевые инструменты; | Крайне закрытая индустрия: попасть “с улицы” – невозможно; |

| Способность получать доход на любом рынке: и на бычьем, и на медвежьем; | Возможность инвестирования ограничена различными строгими условиями; |

| Большое разнообразие стратегий: инвестиции не только в акции и облигации, но и в производные финансовые инструменты – деривативы; | Жесткие требования ко вкладчикам; |

| Диверсификация инвесторского портфеля помогает снизить риск и волатильность и повысить доходность; | Инвестиции на долгосрок, что может негативно сказаться на ликвидности инвестиций (с точки зрения инвестора); |

| Системная доходность, в основе которой лежит выявление рыночных закономерностей, повторяющихся на рынке с долей вероятности >50%, а не простое угадывание направления движения рынка; | Финансовый рычаг (маржинальная торговля) может превратить незначительный убыток в колоссальные потери; |

| Перспективы получения высоких доходов; | Возможна блокировка денег инвесторов на долгий период (несколько лет); |

| Возможность маржинальной торговли путем использования заемных средств; | Деятельность хедж-фондов зачастую носит куда более рискованный характер в отличие от других инвестиционных фондов; |

| Высокие результаты на волатильном рынке; | Отсутствие государственного контроля за деятельностью фонда, что чревато дополнительными рисками для инвестора. |

| Применение новейших технологий: оценка активности клиента с помощью снимков со спутника, покупка детализированных баз данных, использование торговых роботов и тд; | |

| Выдающиеся личности индустрии во главе фонда и талантливые финансовые управляющие. |

Как вложить деньги в хедж-фонд

Почему инвесторы вкладывают свои деньги в хедж-фонды? Потому что деятельность таких компаний отличается высоким результатом, особенно заметным в периоды рыночных спадов и колебаний. В то время, как традиционные инвестиционные фонды несут убытки, поскольку их портфель состоит из длинных позиций в акциях и облигациях, доходность некоторых хедж-фондов может достигать 20% и более.

При этом процедура инвестиций в хеджевые фонды довольно простая.

Чтобы стать клиентом хеджфонда, инвестор должен предпринять следующие действия:

- Подписать комплект документов фонда;

- Предоставить нотариально заверенную копию паспорта и письмо об источнике происхождения вкладываемых средств;

- Выслать все необходимые документы администратору фонда, его директорам или полномочным представителям;

- Перечислить выбранную сумму на банковский счет фонда.

Далее инвестор получает официальное уведомление о подписке на паи. Будучи клиентом фонда, он ежемесячно получает отчеты о проделанной работе, а в мае-июне — аудиторское заключение о результатах деятельности компании за прошедший год.

Расторгнуть договор с хеджевым фондом и забрать свои средства инвестор может в любое время.

Если инвестор не может или не хочет самостоятельно управлять своими активами, в том числе при инвестициях в хедж-фонды, он может доверить свои средства брокеру, который является посредником между вкладчиком и фондом.

Как выбрать брокера для торговли и инвестиций в 2026 году мы рассказывали ранее.

Заключение

Разобраться в многообразии инвестиционных фондов, существующих на рынке, помогут специализированные онлайн-базы данных, такие как Barclayhedge.com, Evestment.com, Morningstar.com, Eurekahedge.com, Hedgeact.com, или информационные системы, например, Bloomberg. На этих ресурсах указаны адреса сайтов практически всех существующих фондов и телефоны их менеджеров.

Если все в порядке — инвестируйте и спите спокойно. А разбудит вас разве что упавшая (не с неба) прибыль.